当新消费撞上颜值经济,国产美瞳成为资本新宠

图片来源@视觉中国

文丨翟菜花专栏

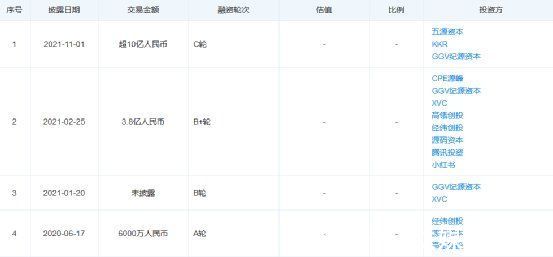

近日,彩瞳品牌moody母公司未目(上海)科技有限公司完成超10亿人民币的C轮融资,由五源资本和KKR联合领投,moody老股东跟投。据天眼查数据显示,本轮已是moody在2021年获得的第三笔融资,B+轮融资金额已达3.8亿人民币。

引来资本频频注资的美瞳赛道,究竟做对了什么?

新消费大行其道,颜值经济促使国产美瞳崛起回望新消费盛行的这段时间,无论是美妆、美瞳还是速溶咖啡等产品都有着一个相似的发展轨迹,它们的受众层面几乎都是从小众群体逐渐走向大众消费者视野的过程。咖啡从代表小资的符号变为日常需要的功能性饮料,美妆从高大上的梦幻世界走进下沉市场,美瞳摆脱“另类、非主流”的一些负面印象,成为众多年轻女性的必备单品。

爱美之心人皆有之,美瞳与普通隐形眼镜最大的区别,是它可以通过镜片颜色让人的眼睛看起来“更大、更有神”,对于出门有化妆习惯的女性而言,没戴美瞳会让她们觉得眼睛“小而无神”与妆面不协调,更甚者会因为没戴美瞳而感到容貌焦虑、出门焦虑。

这种情况下,美瞳成了一个带有美妆属性的单品。阿里健康《2019彩瞳消费洞察报告》的数据显示,90后、95后是线上彩瞳消费的主力军占比接近七成,并且用户增速明显高于其他年龄阶段的消费者。

可以看出年轻用户对于美瞳的需求显著高于其他用户,而在智研咨询发布的《2020-2026年中国美妆行业市场运行态势及未来发展前景报告》数据显示中可以发现,2019.03-2020.03美妆用户年龄分布,35岁以下的用户占比在80%左右,并且19-24岁和25-30岁两个年龄阶段的人群是美妆用户的主力军,恰好与美瞳用户的主要年龄阶段相呼应。

也就是说,美瞳行业的发展速度与美妆行业的规模大小息息相关,用户画像同样都是在意颜值、有美妆需求的消费者,这些消费者也正是新消费品牌的目标客户群体,他们的特征表现为:对新事物有良好的接受能力,且具有一定消费能力,同时又对互联网信息比较敏感。

任何生意的构成都需要供需两端来完成,只有需求和供给双方同时增长的情况下,小赛道才能成长为大行业。前文聊到了美瞳的用户画像与美妆的用户画像有着一些相同之处,如果再将视野拉开就会发现,无论是美妆用户还是美瞳用户他们都属于Z世代群体,而近年来以Z时代群体作为主要消费者的生意还有什么?

速溶咖啡、电子烟、低度酒,这些品类的赛道在最近两年均是频频获得融资,将美瞳与这些产品放在一起寻找共同点会发现,这些产品一是踩中了新消费升级的风口大势,二是这些产品一定程度上都可以通过代工贴牌的模式经营。

而代工往往代表着轻资产经营模式,这种情况下行业准入门槛相对较低,供应链成熟的情况下将会有大批玩家涌入,“基建”成熟加上风头正盛,行业规模不断增长的形势下美瞳成为热门赛道,资本涌入刺激行业活性提升,国产美瞳行业就此崛起。

轻资产模式的沉疴宿疾,扩张速度快但缺少护城河先来看美瞳在国内市场经历了那些阶段。

美瞳在国内市场的发展大致可以划分为三个阶段;

1.0隐形眼镜时代,1985年美国海昌率先进入中国市场,于上海、武汉、西安建立厂房,海昌成为中国一家软性隐形眼镜的专业生产外资企业。由此,国内消费者接触到了软性隐形眼镜产品,但这一阶段的隐形眼镜多是无色透明,还不具备装饰瞳孔的作用,不能被称为是美瞳产品。

2.0美瞳进入中国市场,2004年强生公司在中国推出美瞳产品,并将“美瞳?”注册为强生公司专用的注册商标。严格意义上来讲,“美瞳”只是强生对于一种商品的名称,并非是一个对美容镜片类产品的泛用称呼。在这个阶段,美瞳在国内市场处于缓慢发展的状态,尚未成为“现象级单品”。

3.0日韩美瞳掀起行业热潮,日韩国家的美妆产业与国内相比发展较为成熟,在国内美妆行业内,供给端的日韩产品和需求端的日韩妆效,足以说明日韩国家对国内美妆行业的影响力。日韩系美瞳产品进入中国后,凭借丰富的花色和较高的性价比收获了国内消费者的喜爱,代表品牌如韩国的Choli、日本的luna等,凭借韩流文化彼时在国内的火爆,美瞳行业进入了急速扩张的行业混乱阶段。

由于缺少官方购入渠道,美瞳代购如荒草般野蛮生长,行业混乱也给了一些不良商家发展的机会,贴牌货以及三无品牌在市场流窜,也正是这个阶段国内的代工厂开始迅速崛起。